收息股恒生銀行

恒生銀行有限公司

HANG SENG BANK LTD.

【股價圖】

股票代號:0011

市盈率:19倍

每股盈利:$6.93

市值:$2500億

業務類別:銀行業

集團主席:利蘊蓮

主要股東:匯豐控股有限公司(0005)(62.1%)

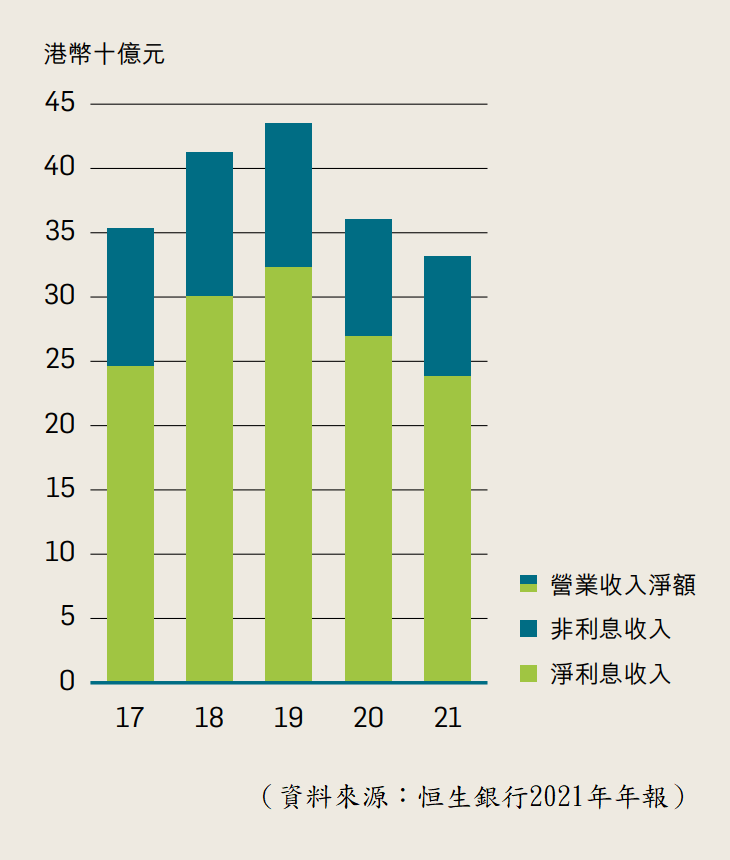

5年業績

年度:2017/2018/2019/2020/2021

經營收入淨額(億):354/412/435/361/332

淨利息收益(億):246/300/323/269/238

盈利(億):200/242/248/167/140

每股盈利:10.3/12.5/12.8/8.36/6.93

每股股息:6.7/7.5/8.2/5.5/5.1

派息比率:65.1/60.1/64.2/65.8/73.6

股本回報率:13.7/15.4/14.6/9.22/7.60

資產回報率:1.40/1.59/1.53/0.97/0.78

--企業簡介--

恒生銀行創立於1933年,主要從事銀行業及有關之金融服務,主要業務地為香港,中國業務不斷發展中。員工人數超過1萬名,在香港透過約260個服務網點,為逾半香港成年人口服務,數目超過300萬人。

業務包括:零售銀行及財富管理、企業及商業銀行、財資業務、其他業務。恒生於2007年成立全資附屬公司恒生銀行(中國)有限公司,總部設於上海,中國各地共設有數十個網點。

--業務穩定--

恒生為匯豐集團的主要成員,雖然以規模計,恒生不及匯豐,但以業務增長的速度來說,恒生絕對比匯豐強,而在穩定性方面,恒生同樣較匯豐為佳。

從過往的業績數據中,可見恒生大致處穩定狀態,其中有些年份較為波動,因一些特殊事件,如在2013年將興業銀行的投資,由聯營公司重新分類為證券投資,並所產生$95億之股東應佔溢利,2015年因出售部分興業銀行股票,產生$106億收益。若不考慮這些特殊收益,整體的收入及盈利都平穩的。

【圖1】--恒生銀行收入組成

恒生的收入主要分為淨利息收入及淨服務費收入,淨利息部分所提供的貢獻較多,淨服務費部分雖然較少,但都有相當的貢獻。

多年前銀行開始轉型,由單純的淨利息貢獻,開始發展為一站式金融業務,提供各種金融產品,由於銀行有龐大的客戶基礎,故在發展這些業務時增長快速,不止資源得以更有效利用,更令其賺錢能力提升,成為過往銀行的增長動力來源。

--業務分析--

不少銀行都依賴新業務、新產品提升收入,但這未必是好事,因銀行這類金融業,過份開發新產品會帶來較大的潛在風險,而該業務的盈利波動亦會很大。

因此,銀行在傳統利息業務與服務費業務方面要取平衡,因為這兩者是相輔相承的,而在開發新業務時不宜太快,因為這對銀行有較大的潛在風險,所以若銀行的收入及盈利增長得太快,反而不是好事。

從【圖1】可見,恒生的利息收入佔比較多,同時是近年的收入增長來源,即是恒生沒有大力開發銷售新產品去提升收入,反映這是較為保守的銀行。

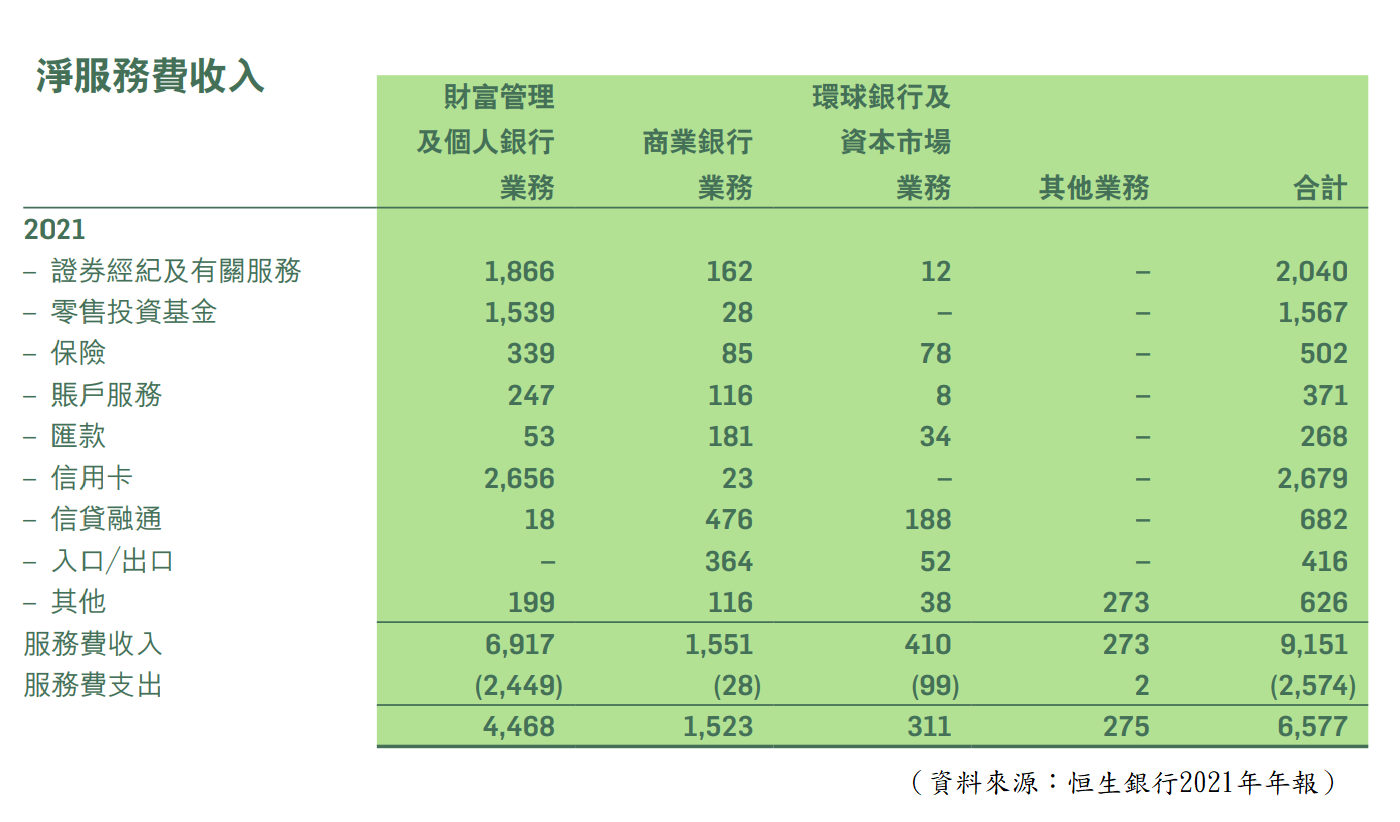

非利息收入來自服務費等業務收益,始終為恒生貢獻了一定的收入,故都要分析內裡的組成,以下為2021年淨服務費收入的組成:

【圖2】--服務費業務組成

可見沒有依賴某一類別的業務,這有助盈利的穩定,就算出現某些金融風險,也不會對所有業務產生影響。

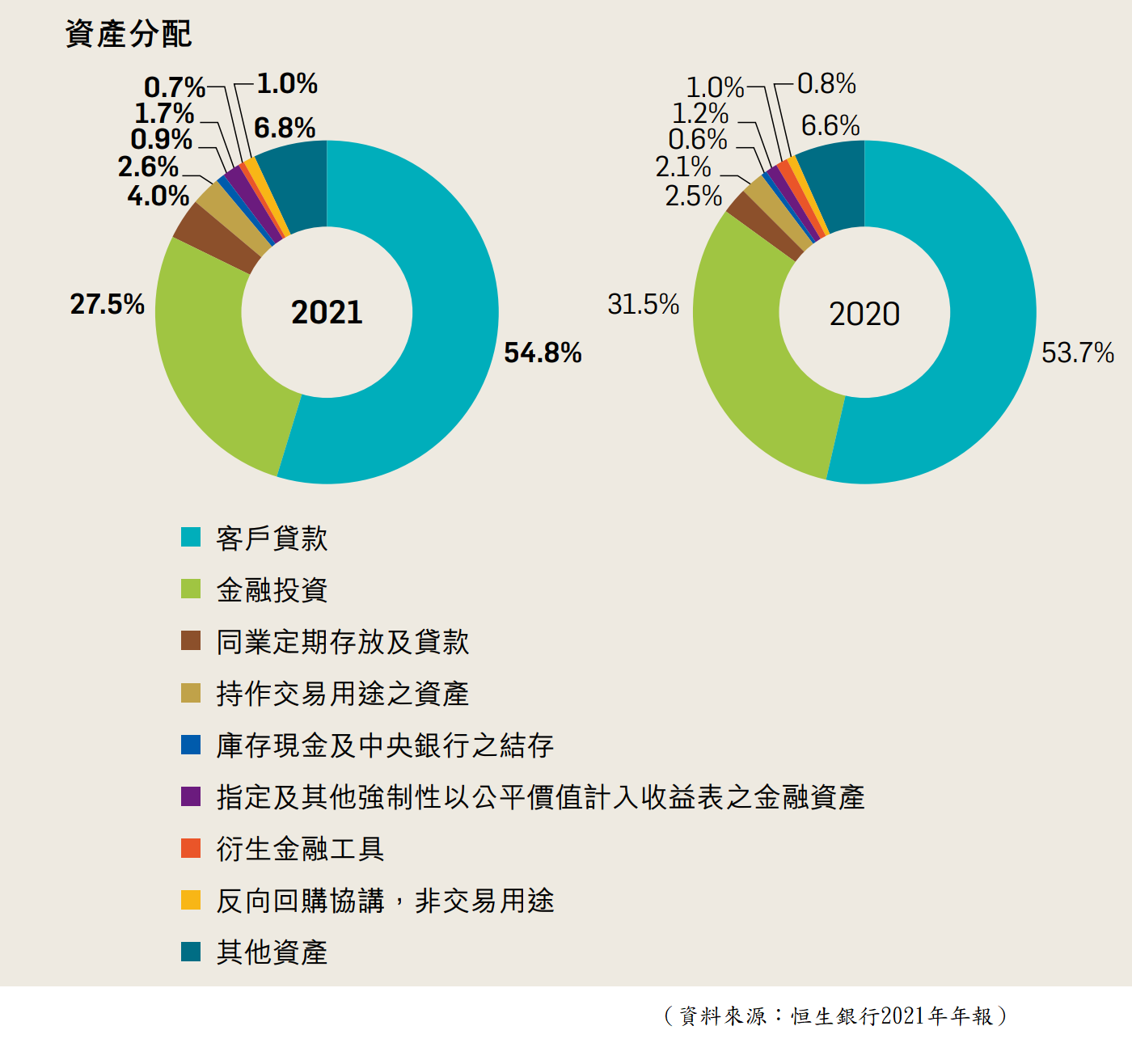

有關淨利息貢獻以及資產的風險,則要分析恒生的資產組成,而恒生每年資產分配的百份比都大致相約,以下為2016年的資產分配結構。

【圖3】--恒生資產分配

在恒生的資產結構中,客戶貸款佔了約半,這是淨利息收入的來源,若這部分太多會構成風險,而恒生的分配比率得宜。

另一佔較大的部分,就是證券投資,內裡主要為債券證券,都是屬低風險的資產。恒生多年來的資產分配都屬低風險,過往在金融海嘯其間,都沒有很大的資產質素轉差,該年更沒有出現虧蝕情況,這都有賴於風險管理得宜。

--風險管理得宜--

銀行業是有一定風險的行業,因為是高度負債,無論是本地銀價、內銀股、國際大銀行都是一樣,因此在分析銀行股時,就先要從風險角度考慮,然後才分析其賺錢能力。分析不利環境時的表現,就更能夠掌握此銀行的風險管理,為想了解恒生在金融海嘯前後的情況,下表列出對銀行業很大影響的一個時期,即是金融海嘯,前後多年的盈利數字。

年度:2005/2006/2007/2008/2009/2010/2011/2012/2013/2014

盈利(億):111/126/178/137/131/149/169/193/266/151

【圖4】--恒生盈利數據

從上面數字中,可見2007年的盈利達$178億,2008年因金融海嘯而受挫,2007年銀行業仍熱衷於推銷各金融產品,令該年的盈利甚高是自然的事,但這不是分析的重點,重點是當金融海嘯發生,推銷產品模式冷卻後,再加上衝著銀行業而來的各種金融風險,恒生如何渡過。

觀察之下,2008、2009年的盈利為$137億、$131億,雖比07年低,但卻比2006年時的$126億還要高,反映出恒生的風險管理做得很出色,不只沒有出現虧損,盈利回復正常的能力很快,同時在逆境中的賺錢能力不差,若不是有好的風險管理,有一定資本去面對不利環境,銀行要在金融海嘯保持盈利是十分困難的。

除此之外,亦反映出恒生沒有在新業務中過份進取,以至不過份依賴新業務。這在銀行業十分重要,因新業務、新產品的利潤很吸引,但同時卻是風險來源,故不太進取是銀行有效的風險管理。單憑不利環境時的各種表現,已可看到恒生是有一定質素的銀行。

--最壞情況已過--

隨著金融大環境改變,銀行的賺錢能力已不及從前,這已成為事實,恒生以前的增長年代亦成過去,往後只會平穩,業務有增長但不會快。

疫情影響了多國的經濟,隨著疫情影響開始減退,多國的經濟會慢慢好轉,銀行壞賬減少,賺錢能力提高。

再加上進入加息週期,都對銀行有利,因此,恒生最差時期已過,但由於賺錢能力比過往已減,投資者不要期望股價會大升,股價只會平穩及慢慢向上,投資者應該以收息為主。

--綜合分析--

恒生擁有一定的品牌,以及網絡,多年的歷史,龐大的客戶基礎,這都令恒生有一定的賺錢能力,因為這些優勢不止令推廣業務時更有效,更令成本較低。股本回報率雖然有所下降,反映賺錢能力有所減弱,但仍處於不差水平。

恒生各部分的業務都能保持平穩增長,這是銀行業最理想的模式,由於香港業務的貢獻較多,而香港的銀行業是一個十分穩定的市場,這令盈利得以穩定,但同時反映潛力有限。恒生的中國業務仍發展中,可說是其增長的動力,因此恒生可說是穩中求勝。

由於恒生的作風穩健,風險有限,故在眾多在港上市的銀行中,可算是屬於較優質的,賺錢能力有一定的保證。雖然恒生不會快速增長,但平穩增長反而令這成為銀行業的優質股,因銀行業一定是分析風險為先。故投資者作為長線持有,無論是收取穩定的股息,又或是長線的穩中求勝,恒生都是可取之選。

--投資策略--

由於恒生本質不錯、業務穩定、派息穩定,因此是不錯的收息股,但市場對這股的估值不低,以至要在平宜價買入十分困難,股息率在大部分情況都只有4%左右,吸引力只屬中等,這股在一般情況下可分注買入。

美國進入加息週期,可能短期令收息股的股價下跌,但從另一面看,對銀行股屬正面,當美國加息,因香港的聯匯制度,利率亦會上調,銀行其中一個賺錢來源就是息差,而息差亦會有望擴闊。

這股現時市盈率約19倍,預測市盈率16倍,股息率約3.5%,預測股息率4.5%,雖然近年股息較過往低,但相信慢慢會好轉,以收息股來說,現價合理約中間。對於收息型的投資者,仍是一個可取的選擇。

另外,提到恒生不少人都會想到匯豐,但相比之下,恒生質素較好,匯豐的業務地區太過分散,而現時的金融體系又越來越複雜,反而應為不利,恒生專注在較為賺錢的香港業務,因此質素較佳。

(本人為證券業持牌人士,未持有上述股票。上述文章只是企業分析,並不構成任何推介或投資邀約,投資者在投資前,請自行花時間研究企業,才決定是否適合自己。)

龔成課程【投資倍升股課程】:http://www.80shing.com/course.php